目录

1.程序功能描述

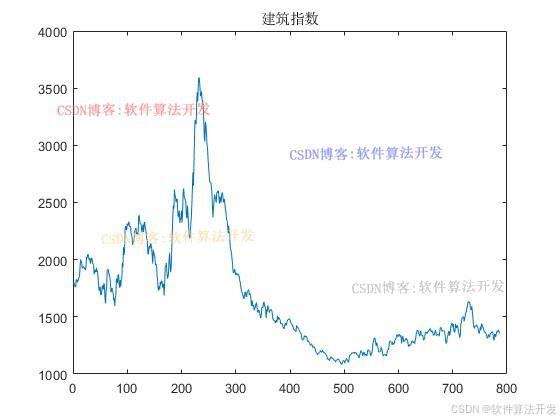

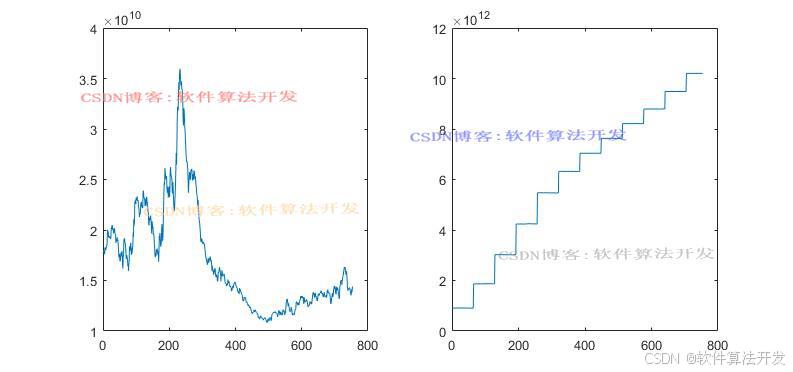

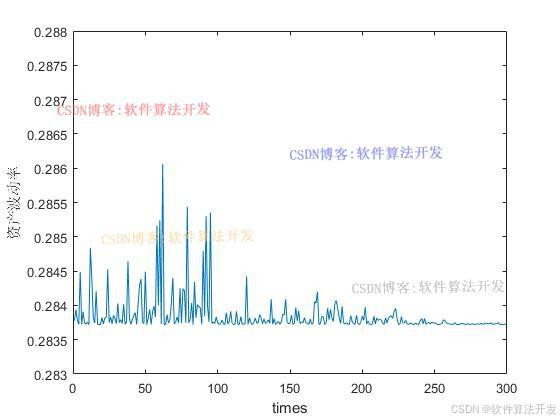

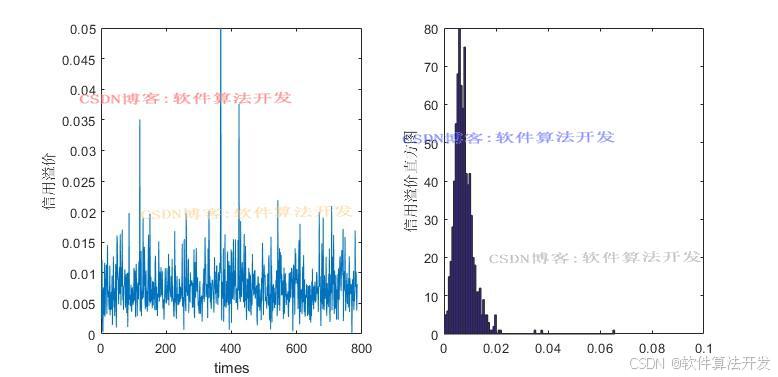

基于GARCH-Copula-CVaR模型的金融系统性风险溢出效应matlab模拟仿真,仿真输出计算违约点,资产价值波动率,信用溢价,信用溢价直方图等指标。

2.测试软件版本以及运行结果展示

MATLAB2022A版本运行

(完整程序运行后无水印)

3.核心程序

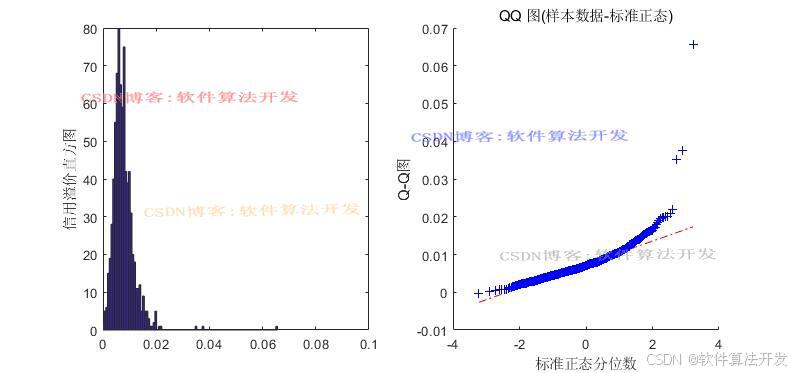

.......................................................... %计算违约点 DP = SD+k*LD; figure; subplot(121); plot(SD(1:end-NN/2)); subplot(122); plot(DP(1:end-NN/2)); %% %资产价值波动率-图2 R = func_Rsy(dat1); zeta = func_GARCH(R); figure; plot(zeta); xlabel('times'); ylabel('资产波动率'); axis([0,300,0.283,0.288]); %% %信用溢价和表2数据分析 [Rc,d] = func_xyyj(dat1,zeta,DP); figure; subplot(121); plot(Rc); xlabel('times'); ylabel('信用溢价'); axis([0,800,0.0,0.05]); subplot(122); hist(Rc,100); axis([0,0.1,0.0,80]); ylabel('信用溢价直方图'); d(1:7)' d(8)' %% %信用风险部分的参数估计表3的结果 beta_mean = mean(Rc); %求均值 beta_std = std(Rc); %求标准差 a = (((1-beta_mean)*(beta_mean.^2))/(beta_std.^2) - beta_mean); b = ((1-beta_mean)/beta_mean)*a; disp('a值'); a disp('b值'); b %自信区间 [a-1.96*beta_std*a,a+1.96*beta_std*a] [b-1.96*beta_std*b,b+1.96*beta_std*b] %% %QQ图 figure; subplot(121); hist(Rc,100); axis([0,0.1,0.0,80]); ylabel('信用溢价直方图'); subplot(122); qqplot(Rc); ylabel('Q-Q图'); %% %Var Cvar [VaR1,CVaR1]=var_cvar(Rc,0.95); [VaR2,CVaR2]=var_cvar(Rc,0.99); disp('历史模拟'); disp(' 0.95 0.99'); [VaR1,CVaR1,VaR2,CVaR2] [VaR1,CVaR1]=var_cvar_mtkl(Rc,0.95); [VaR2,CVaR2]=var_cvar_mtkl(Rc,0.99); disp('蒙特卡洛模拟'); disp(' 0.95 0.99'); [VaR1,CVaR1,VaR2,CVaR2] 16_043m4.本算法原理

GARCH-Copula-CVaR模型是一种复杂的风险度量框架,广泛应用于金融市场,特别是用于分析和量化系统性风险的溢出效应。该模型结合了三个重要的理论框架:广义自回归条件异方差模型(Generalized Autoregressive Conditional Heteroskedasticity, GARCH)、Copula理论以及条件价值风险(Conditional Value at Risk, CVaR)。

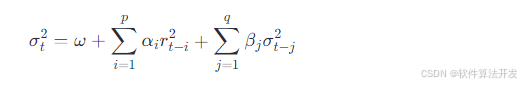

GARCH模型主要用于描述和预测资产收益序列的波动性。基本的GARCH(p,q)模型表述为:

其中,σt2表示在时间t上的条件波动率;ω是常数项;αi和βj分别是过去收益率平方项和过去波动率项的权重系数;p和q分别为模型的滞后阶数;rt是资产的日对数收益率。

Copula是用来描述多个随机变量之间依赖结构的一种强大工具。假设我们有两个资产的边际分布函数分别为F1(x)和F2(y),通过一个合适的Copula函数C(u1,u2),我们可以得到它们的联合分布函数:

![]()

其中,u1=F1(x)和u2=F2(y)是变量的边际分布的累积分布函数值。常见的Copula函数有高斯Copula、t-Copula、Clayton和Frank Copula等,它们各自捕捉不同类型的依赖结构。

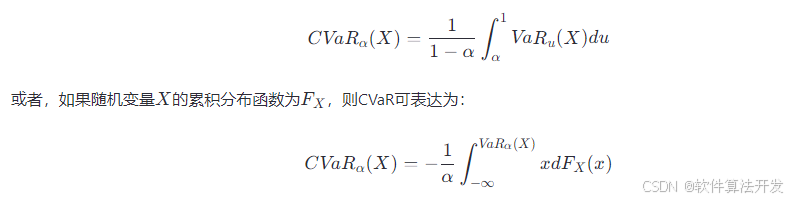

CVaR,也称为期望尾部损失(Expected Shortfall),是风险度量的一种,它衡量的是在给定的置信水平α下,预期超过VaR(Value at Risk)的损失平均值。对于一个随机变量X,其在置信水平α下的CVaR定义为:

在GARCH-Copula-CVaR模型中,首先使用GARCH模型估计单个资产的波动性,然后通过Copula方法捕捉资产间的相关性和极端事件的依赖结构,最后应用CVaR来度量整个金融系统的风险溢出效应。

具体步骤如下:

GARCH模型应用:对每个资产的收益率序列分别拟合GARCH模型,得到每个资产的条件波动率序列{σti}。

Copula联合分布:利用各资产收益率的边际分布函数和选择的Copula函数,构建多资产的联合分布。首先,将每个资产的收益率标准化为标准正态分布(或其他分布),然后通过Copula函数得到联合分布。

系统性风险溢出计算:基于联合分布,计算整个系统在特定置信水平下的CVaR。这一步骤涉及计算所有资产组合的损失分布的上尾部分,反映了极端市场情况下整个系统可能面临的平均损失水平,即系统性风险溢出。

5.完整程序

VVV